2021Q3牙科财报出炉!当隐形正畸成为所有生产商的增长点时

2021-11-29

此前种植牙医保谈判消息闹得沸沸扬扬,如今也算是尘埃落定。虽然目前暂时不纳入医保,但是地方集采仍然将包括口腔高值耗材。

•8月22日,宁波医保局会谈进口牙供应商,市医保局医药价格和招标采购处处长高文辉表示,要发挥医保的杠杆作用,让种植牙回归到合理的价格区间。

•9月22日,国家医保局对“种植牙进医保”提案给出正面回复,种植牙暂不纳入医保,再次明确医保“保基本”功能。同时指导地方将种植牙纳入平台挂网范围,促进各品牌种植体价格阳光透明,挤出水分。

•11月17日,四川省药械招标采购服务中心发布公告,宣布开启部分口腔类高值医用耗材集采。主要包括:口腔种植体、修复基台、种植修复配件。

因此,效仿制药领域拆分成熟产品加码创新药的举措,牙科企业差异化布局(低、中、高端)产品线仍然非常关键。

在充满变数的全球牙科市场,我们或将见证一家仅二十多年历史、公司规模不大、产品管线高度专注的企业改变百年牙科市场格局。从2021前三季度财报或可初见端倪。

01

业绩:爱齐科技保持增速、毛利率、研发第一

直追登士柏西诺德

2021年Q3,走出疫情下的大起大落,各牙科企业营收同比增速趋于常态化。

生产企业:

登士柏西诺德营收10.7亿美元,仍位列第一(+19%);

爱齐科技排第二,以不到0.5亿美元的差距直逼第一位置,且增速+38%,研发占比6%,都是TOP5里最高的。

渠道商:

汉瑞祥牙科业务营收18.2亿美元,同比+10%。

汇率:1瑞士法郎=1.0877美元

在中国市场,

爱齐科技中国区Q3营收0.9亿美元(+12.9%),前九个月营收2.1亿美元(+50%)。

此外,虽然没有公布具体数据,Envista、士卓曼也在财报里表示中国市场是正畸业务和种植业务营收增长的重要驱动。

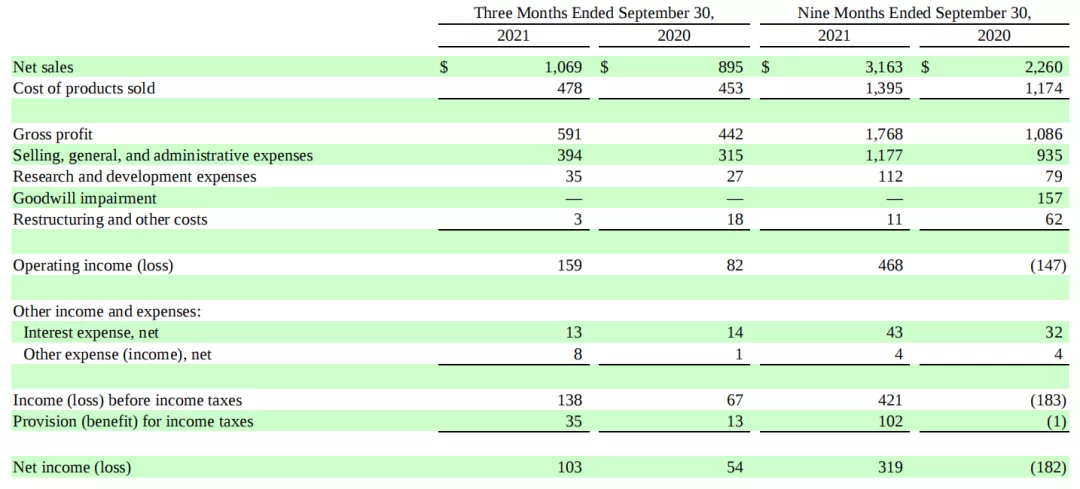

登士柏西诺德:数字化种植成增长主动力

Q3登士柏西诺德仍以总营收10.7亿美元保持全球牙科生产商的TOP 1,营收同比+19%。

▲登士柏西诺德2021年Q3整体营收

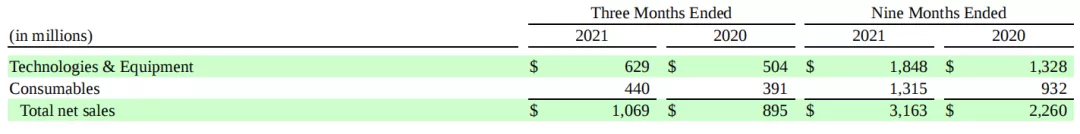

牙科技术和设备业务:营收6.29亿美元,同比+24.8%。

•主要由数字化种植所驱动。

口腔材料业务:营收4.4亿美元,同比+12.5%。 •主要由修复和口腔耗材增长所驱动。

▲登士柏西诺德2021年Q3业务营收

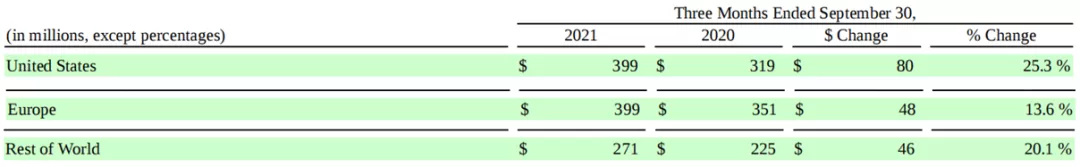

区域变化:

美国:营收3.99亿美元,同比+25.3%;

•营收增长仍然是疫情后业务的反弹所带来;销售额上升得益于产品价格上涨。

欧洲:营收3.99亿美元,同比+13.6%;

其他地区(包括中国):营收2.71亿美元,同比+20.1%。

▲登士柏西诺德2021年Q3区域营收

爱齐科技:中国增长创纪录,环比增速首超美国

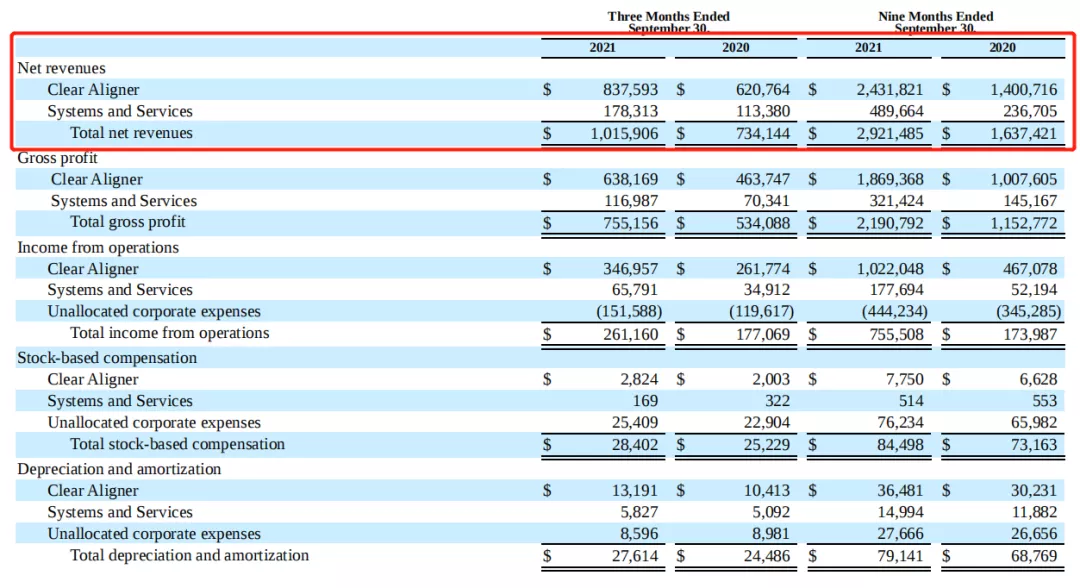

Q3 爱齐科技整体营收10.2亿美元,同比+38%。

隐形正畸业务:营收8.38亿美元,同比+34.9%,环比-0.4%(由于夏季通常为高峰)。

•2021Q3隐形正畸案例65.5万(+32.1%),环比-1.6%。

•截止2021Q3,隐适美用户总数达1160万,其中超过300万为青少年。

•Q3青少年用户同比+26.6%(环比+13.8%)。

系统&服务业务(包括口内扫描仪、Exocad等):营收1.78亿美元,同比+52.6%,环比+5%。

•主要由iTero 5D+系列产生的效应,其采用近红外技术(NIRI),帮助检测和监测牙龈上方的近端龋齿病变(或蛀牙),且没有辐射伤害。

▲爱齐科技2021年Q3整体营收

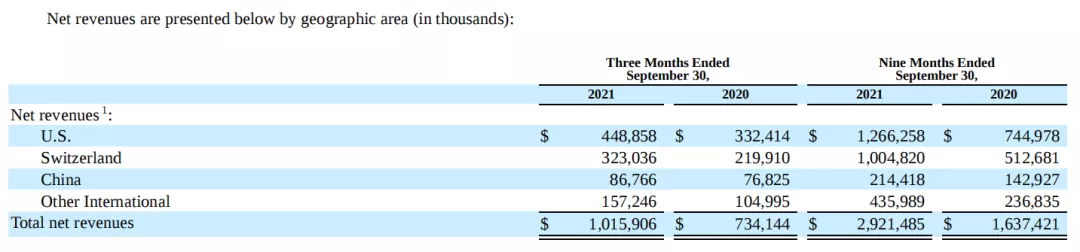

区域变化:

美国:仍是其最大市场。Q3营收4.49亿美元(同比+35%,环比+3.3%),DSO是主要强劲驱动力,由Heartland和Smile Doctors所引领;

中国:是其全球第三大市场。Q3营收0.87亿美元(同比+12.9%,环比+30.6%);环比增速超过美国,诞生了创纪录的季度增长,尤其是青少年案例领涨。

▲爱齐科技2021年Q3区域营收

Envista:剥离传统业务,集团营收由正畸、种植等高增长领域驱动

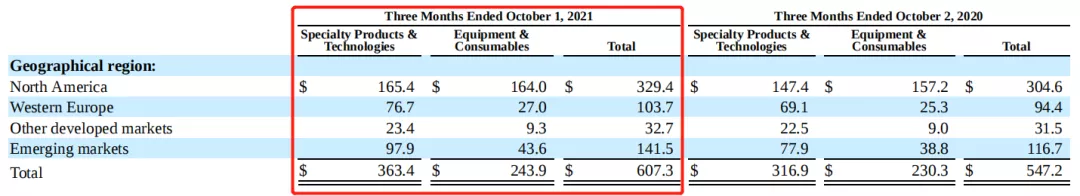

Q3 Envista全球营收6.07亿美元(+11%)。

专业产品和技术:营收3.63亿美元(+14.67%);

•正畸业务:核心业务由中国主导增长;Spark隐形正畸产品增长依然强劲,预计到2022年初销售额将达1亿美元;

•种植业务:主要依赖于欧洲、北美和中国强劲增长。

牙科设备和耗材(含综合治疗业务):营收2.44亿美元(+5.9%);

•由于订单增加,销售额增长了3.7%;

•发达市场销售增长主要由北美、西欧和日本所驱动;

•新兴市场主要由东欧、俄罗斯和巴西驱动,部分被中国的销售额下降所抵消(由于剥离综合治疗业务)。

▲Envista 2021Q3营收数据

区域变化:

北美:营收3.29亿美元;

西欧:营收1.04亿美元;

其他发达市场:营收0.33亿美元,种植和传统正畸业务驱动;

新兴市场:营收1.42亿美元,主要由中国市场隐形正畸和种植业务驱动。

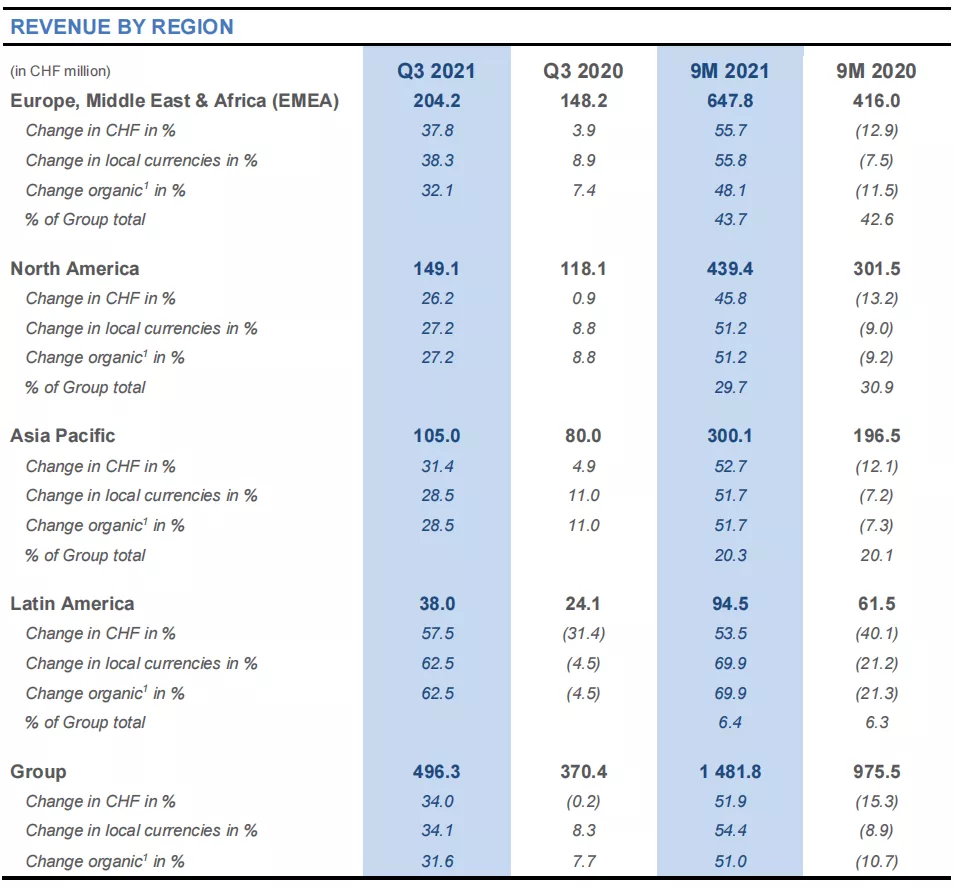

士卓曼:高端种植和隐形正畸协同成为增长合力

Q3营收4.96亿瑞士法郎(约5.4亿美元),同比+34%。鉴于此士卓曼将2021全年预期有机增长定为30%左右。

种植体系业务:仍然是士卓曼最大的业务。

•新型TLX植入体于Q3在全球上市。

•此款产品结合了士卓曼BLX完全锥形设计,体现了最先进的即时治疗技术,可保持种植体周围健康。

正畸业务:是士卓曼大力布局的新增长来源。

•主要来源于收购的隐形正畸厂商ClearCorrect和服务商DrSmile、Smilink。

•DrSmile和Smilink的共同特点是(Doctor-led direct-to-consumer)模式。

▲2021年Q3士卓曼区域营收数据

区域变化:主要得益于高端种植产品在欧美的高增长,以及隐形正畸业务在亚太的增长。

•欧洲、中东和非洲:营收2.04亿瑞郎,占比41%,同比+37.8%;

•由高端种植产品营收增长以及成熟产品(Neodent、Anthogyr)开拓新市场所驱动;

•由德国、法国和土耳其推动。

•北美:营收1.49亿瑞郎,占比30%,同比+26.2%;

•由种植产品Neodent的加速增长驱动,其规模在过去24个月内扩大了一倍;

•口内扫描等数字解决方案也增长了一倍;

亚太地区:营收1.05亿瑞郎,占比21%,同比+31.4%;

•10月首次在中国推出了生物材料,在韩国上市了Anthogyr种植体;

•主要由中国、日本和澳大利亚驱动增长;

•高端种植体和数字解决方案增长强劲;

拉美地区:营收0.38亿瑞郎,占比8%,同比+57.5%。

•是Neodent种植体品牌最大的市场;

•主要由巴西驱动。

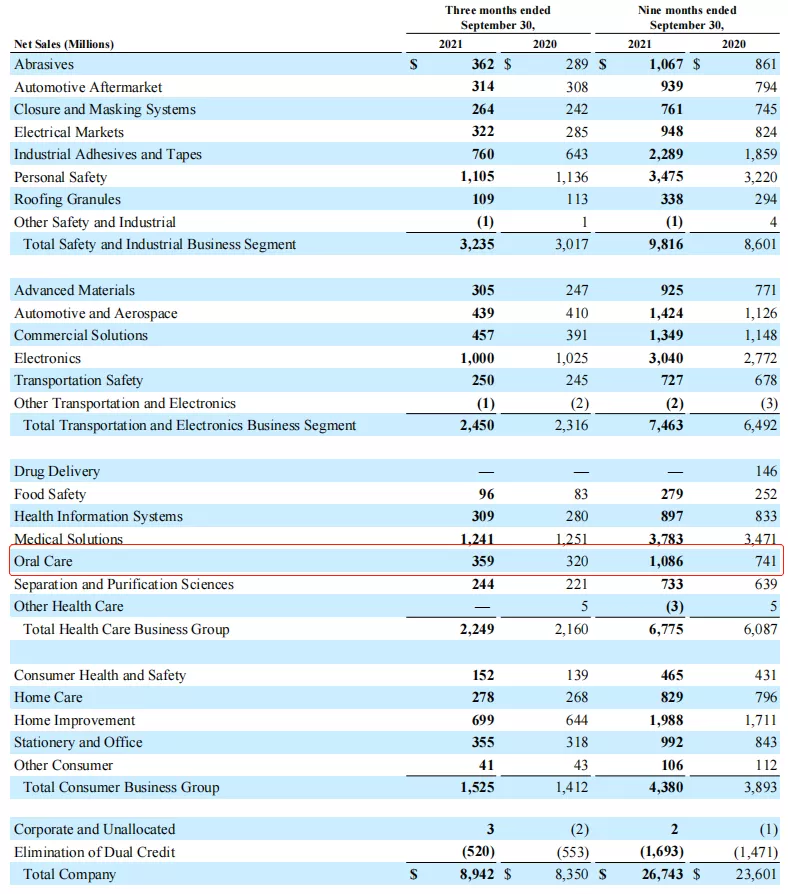

3M:口腔业务增速恢复常态

Q3口腔业务营收3.6亿美元(在集团整体业务占比4%),同比+12%。

3M的口腔业务主要聚焦齿科耗材和正畸的多个品牌。目前患者就诊量基本恢复到疫情前的水平,也驱动口腔护理的销售额增长恢复。

▲2021年Q3 3M牙科营收数据

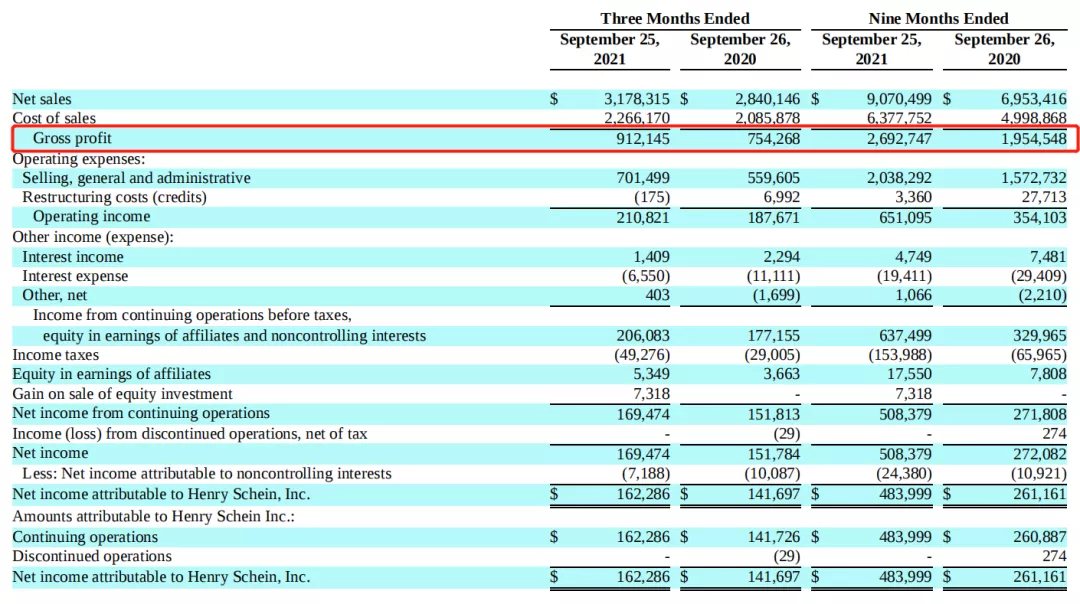

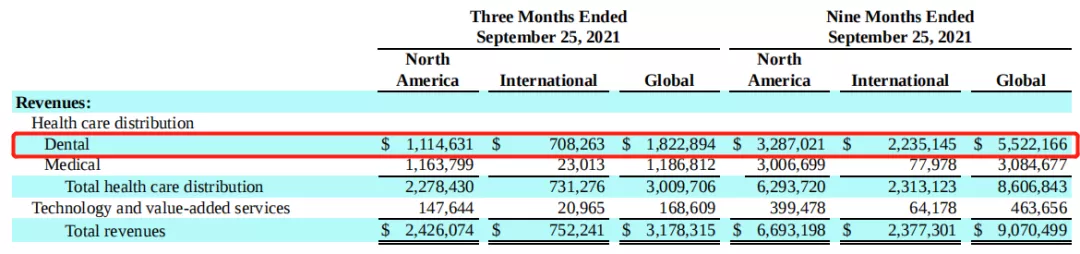

汉瑞祥:北美市场牙科营收首度低于医疗

Q3汉瑞祥集团营收31.78亿美元,毛利率28.7%。

▲2021年Q3汉瑞祥营收数据

虽然Q3牙科仍是汉瑞祥占比最大的业务占比57%,但环比-6%;营收18.2亿美元(环比-5%)。主要由于北美市场进一步缩减(北美牙科营收已低于医疗)。

▲2021年Q3汉瑞祥牙科业务营收数据

02

战略:从传统业务转向高增长赛道

从数字化软件转向数字一体化平台

全球口腔厂商TOP4的业务走向可以看出,消费者需求驱使百年牙科产业发生了巨大变化。从此前仅满足健康治疗的修复耗材、常规设备转向以美学为主导的种植、隐形正畸产品,并以数字一体化平台串联起来。

从传统业务转向高价值、高增长赛道

2021年Q3,

登士柏西诺德:牙科技术和设备业务(含正畸、种植)占比58.8%(+25%);

爱齐科技:隐形正畸业务占比82.1%(+38%);

Envista:专业产品和技术业务(含正畸、种植)占比59.8%(+15%);

•2021年9月,Envista以4.55亿美元将其牙科设备和耗材业务旗下“KaVo综合治疗台和器械业务”出售给丹麦企业普兰梅卡,预计于2021年底完成;未来其将专注于高价值、基于数字一体化平台的专业牙科解决方案。

士卓曼:没有披露具体业务营收,但其主要产品为种植和隐形正畸(+34%)。

而纵观隐形正畸和种植这两大细分领域,中国市场很显然潜力巨大。

•2019-2030全球隐形正畸市场年复合增长率13.1%,美国8.7%,中国21.5%;

•2015-2023全球种植牙市场年复合增长率8.2%,中国约30%

全球隐形正畸市场主要竞争者包括:

口扫 —— 士卓曼(3shape合作)、爱齐科技(iTero)、登士柏西诺德(Sirona)、Envista(KaVo);

矫正器 —— 爱齐科技(隐适美)、士卓曼(ClearCorrect)、Envista(奥美科)。

•2020年隐适美全球市占率达60%左右(按案例数计算);

•中国隐形正畸市场则是时代天使+隐适美双寡头格局。

全球种植体市场主要竞争者包括:

CBCT —— Envista(KaVo)、登士柏西诺德、士卓曼(Carestream合作);

种植体 —— 士卓曼、Envista(Nobel Biocare)、登士柏西诺德(Astra)。

•2020年全球市场,士卓曼占比约26%、Nobel Biocare约17%;

•中国种植体市场国产品牌占比仅10%。

1989年,Envista(Nobel Biocare)首个数字化CAD/CAM全瓷修复体Procera诞生;至今现代种植技术发展已超过三十年;

2009年,隐形正畸技术创始者爱齐科技在积累了100万隐适美案例后,开始了创新迭代的高速发展时期;隐形正畸“点燃”牙科市场也已超过十年。

随着追逐财富入局“种植、隐形正畸”市场者越来越多,原本的红利逐渐消退,并且目前格局也很难被打破,或许真正改变患者体验的数字一体化平台、智能手术导航将成为突破口。

数字化软件转向数字一体化平台

口腔产业下一个“赛点”毫无疑问在数字化领域。而要让数字化真正帮到临床,其趋势是打通端到端的一体化平台。

Envista的DTX Studio™平台,在口腔领域首次实现用一个系统打通从患者数据采集分析、临床诊断、方案设计、手术规划(根管治疗/种植/正畸)、耗材制作、到手术导航的所有环节。

士卓曼目前有“口扫+CAD/CAM定制修复+3D打印”的一站式数字解决方案。其目标是通过数字化改变正畸和种植的流程。10月,士卓曼成为了3Shape Unite 平台的创始合伙人。这个新的开放平台,可将口腔产品无缝集成,为临床医生和实验室提供便捷高效的解决方案。

专注于隐形正畸的爱齐科技,第三季度有87.9%的隐形正畸订单是通过其数字化系统带来的。累计使用iTero数字化解决方案已超过4490万次。

•最新iTero 5D+成像系统将于2021年第四季度在中国上市。

数字化导板进阶到智能手术导航

在更精准、更微创、更舒适的治疗要求下,口腔种植手术从最早依靠医生经验(徒手手术)发展到数字化导板,再到目前最新动态医学图像辅助下进行种植(手术导航)。此前口腔TOP4里只有Envista发布了三维动态种植导航系统X-Guide™。

而10月,士卓曼也开始布局手术导航系统。作为3Shape Unite 平台的创始合伙人投资了瑞士初创公司mininavident AG,为其开发动态手术导航系统加码。

03

未来:进一步服务好消费者

消费端仍然是驱动牙科营收增长的重要因素,因此Doctor-led direct-to-consumer是隐形正畸、种植目前最好的商业模式。

•DDTC:即传统模式-患者在体检基础上接受治疗,并直接与医生进行交易。供应商向医生(而不是直接向患者)出售隐形矫治器、种植体。

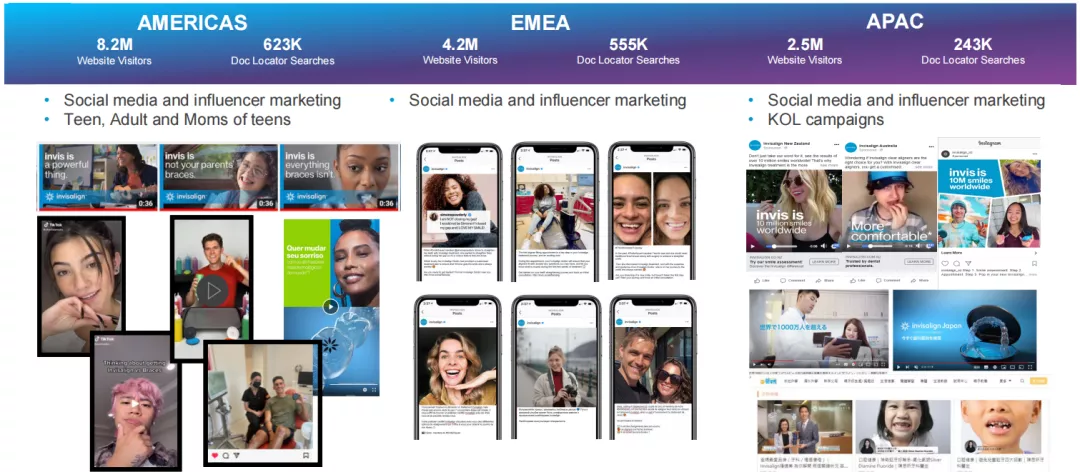

爱齐科技长久以来的高速增长就是得益于此商业模式。Q3,爱齐科技扩大了在EMEA、APAC和巴西开展的下一代“InvisIs”多媒体活动,以提高父母和青少年消费者对其品牌的认知。截止目前,其已将超过31.5万名潜在消费者与隐适美隐形正畸医生联系起来。

通过目前最红火的社交媒体,隐适美“抓住”了全球年轻消费者的心。社交媒体粉丝近1500万,APP下载超过800万。

当然DSO作为DDTC模式的重要环节,仍然是隐适美的重要驱动力。包括跟美国第一大DSO组织Heartland的合作.

士卓曼在Q3与美国第二大DSO组织Aspen Dental达成长期合作伙伴关系。目前Aspen Dental拥有超过930家牙科诊所,也是全美最大的固定式和可拆卸式义齿诊所集团。

此外,其计划在瑞士巴塞尔附近投资1800万瑞士法郎,加码新的技术与创新中心。该中心将专注种植、正畸领域的以消费者为中心的跨学科合作,包括一个培训区和一个面向客户的互动展示室。将于2022年初开工建设,2023年上半年投入运营。

但是,牙科还是关乎健康,在资本、产业、社会为美学消费狂欢的同时,是否应该回归一下医疗的本质?毕竟中国只有不到10%的人能实现每年至少进行一次口腔诊疗。

截止2021年前9个月,牙科市场格局越发焦灼,爱齐科技与第一差距已不到2.5亿,而增速是第一的近两倍。

Q4已过去一半,不知2021财年牙科市场王座是否易主?我们将持续关注。

来源:MedTrend医趋势